【FXの歴史】為替や円相場を年表などで詳しく解説

為替とFXの歴史年表

| 年 | 出来事 | レート |

|---|---|---|

| 1048(永承3)年 | 東大寺文書に「替米(かえまい)」の記録 | |

| 17世紀(寛永年間) | 江戸幕府から公認(為替手形) | |

| 1856(安政3)年 | タウンゼント・ハリスと幕府で交換レートを決める | 1両=1.33ドル |

| 1871(明治4)年 | 紙幣の大量発行で信用が低下「新貨条例」)が公布され「円」が正式採用 | 1両=1ドル |

| 1ドル=1円強 | ||

| 1894(明治27)年 | 1877年の西南戦争以降、不換紙幣大量発行でインフレに | 1ドル=1.971円 |

| 1897(明治30)年 | 金本位制が確立し、20年ほど安定 | 1ドル=2.029円 |

| 1917(大正6)~ 1930(昭和5)年 | 第一次世界大戦や関東大震災、世界恐慌で2円台前半を推移 | 1ドル=2円台前半 |

| 1931(昭和6)年 | 金本位制から離脱すると、円安が加速する | 1ドル=3.686円 |

| 1941(昭和16)年 | 列強各国が経済のブロック化、太平洋戦争に突入 | 1ドル=4.267円 |

| 1945(昭和20)年 | 太平洋戦争で敗北、9月の軍用交換相場は1ドル15円 | 1ドル=15円 |

| 1947(昭和22)年 | 敗戦の影響で急速にインフレが進む | 1ドル=50円 |

| 1948(昭和23)年 | インフレが止まらず | 1ドル=270円 |

| 1949(昭和24)年 | ジョゼフ・ドッジと池田勇人大蔵大臣が会談で調整 1971年8月まで1ドル=360円の固定相場の時代に | 1ドル=360円 |

| 1971(昭和46)年9月 | ニクソンショック後のスミソニアン協定でドルが切り下げ | 1ドル=308円 |

| 1973(昭和48)年4月 | ドルが変動相場制に移行 | 1ドル=260円 |

| 1978(昭和53)年 | ミニ不況で円高が進む | 1ドル=180円 |

| 1978(昭和53)年11月 | カーターショックやイラン革命、ソ連のアフガニスタン侵攻でドル急騰 | 1ドル=200~250円 |

| 1985(昭和60)年9月 | プラザ合意で各国がドル売り開始 | 1ドル=200円 |

| 1987(昭和62)年2月 | ルーブル合意でもプラザ合意の影響が止まらず | 1ドル=120円 |

| 1990年代 | バブル崩壊、円高が進行 | 1ドル=80円 |

| 1998(平成10)年4月 | 外為法改正で個人でもFXが可能に | 1ドル=130円 |

| 2000年代 | 円キャリートレードでおおむね100円前後の推移 | 1ドル=100円 |

為替の歴史

なんと鎌倉時代までさかのぼる

今日、為替と言えばFXですが、元々は米と現金を交換する手形として利用されたのが由来です。

「為替」という言葉が生まれたのは鎌倉時代、「かわせ(為替)」の語源は「交わす」(交換する)の連用形「かわし」と呼ばれていたものが変化したものになります。

日本における為替取引は、1048年(永承3年)の東大寺文書にみられる“替米(かえまい)”が最も古いとされています。

当時、米が一般的な交換手段として広く用いられており、寺社の荘園は都から遠く離れた遠隔地に位置していたので、年貢物を運搬するにはかなりの手数や費用を要し、盗難に遭うおそれも高いものでした。

そこで、替銭屋や割符屋と称する業者に現金を払込み、割符を発行してもらい相手に送金したのですが、その際に権利証書として発行されていたのが「為替」です。

当時は公的な保証はなく,商人相互の信用関係によって成立していたのですが、江戸時代に入ると寛永年間に幕府の公認を受けた制度となり、大きく発達しています。

例えば、江戸の商人が大坂の商人に代金を支払う場合、現金を直接届けるのでは盗難などの危険が伴うので、まず両替商に代金を渡して為替手形(支払いを依頼した証書)を発行してもらい、その手形を受取った大坂の商人が指定の両替商に持って行って代金を受取る、という具合です。

このように、元々の為替は、売買代金の受払いや資金の移動を現金を輸送することなく行う手段として生まれたのでした。

円相場の歴史

黒船来航と為替取引

それでは、今日のように円とドルを交換するような為替取引が始まったのはいつでしょうか?

それは、アメリカが日本へ「黒船」で来た幕末、1854(安政元)年に日米和親条約を結んだあたりからになります。

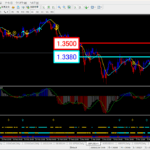

その後の交渉で、1856(安政3)年9月9日、米国領事タウンゼント・ハリスと幕府との間で1ドル=0.75両(1両 = 1.33ドル)と決まりました。

しかし、日本と外国の金銀交換比率には大きな差があり、金の含有量で見ると1両(天保小判)=4ドルだったため大量の小判が流出、その結果、金の含有量を減らした万延小判が発行され、1871年頃には1両=1ドル程度となっています。

円の誕生

1871(明治4)年5月10日、「新貨条例」(明治4年太政官布告第267号)が公布され「円」が正式に使われるようになりました。これまでの1両は名目上1円と定められ、1ドル=1円強でドル円相場がスタートしています。

一方で金の流出は続いており、1877年に発生した西南戦争の戦費を賄うため不換紙幣を大量に発行したことからインフレが始まり、同時に円安も進行し1894年頃には1ドル=2円程度となりました。

当時は「100円当たり対米○○ドル」と表記していて、1894年に100円あたり対米50ドルでしたので、「2円=1ドル」ということになります。(※1893~1941年の為替データ -日本銀行金融研究所)

1897年になると、日露戦争で得た賠償金を準備金として本格的な金本位制を確立、その後20年間は1円=2.005ドル(平価)で安定しています。

しかし、1914年に第一次世界大戦が起きると景気が悪化、戦後不況と1923年の関東大震災による輸入超過から、円は1円=2.5ドル前後に下がりました。

1931年にイギリスが金本位制を停止、日本も政権交代の際に金本位制から離脱すると一気に円が下落し、金輸出再禁止直前に1ドル=2.025円だったドル円相場は、1932年12月には1ドル=4.819円と1年間で60%下落。

1930年代の為替変動は、日本にとってプラザ合意後を除けば史上最大の変動率で、その結果大幅な円安になり物価が上昇しました。

1940年台に入ると1ドル=4円程度で落ち着き、その後太平洋戦争に突入していくことになります。

敗戦後に大きく変動

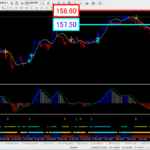

太平洋戦争で敗戦すると急激な円安となり、直後の1945年9月は1ドル=15円、その後の急速なインフレによって1947年3月に1ドル=50円、1948年7月に1ドル=270円、1949年には1ドル=360円になりました。

この1ドル=360円については、1949年4月2日に日本の経済活動を監督していたジョゼフ・ドッジが1ドル=360円の政策を日本政府に通達したことによります。

アメリカが日本の経済を分析してみると、1ドル=320~340円くらいが妥当だったのですが、当時アメリカを中心とする資本主義とソ連を中心とする社会主義が対立し始め、中国や北朝鮮が不安定化するなか、そのちょうど中間にある日本には1日も早く経済復興してもらう必要があったため、想定よりもより円安にした1ドル360円になりました。

そして、実際に1ドル360円を実施してみると思ったより安定効果が現れたため、以降永らくレート固定、1971年8月まで360円時代が続くことになります。

変動相場に突入

1ドル360円から変化の変遷

その後の世界情勢の変化で何度か通貨の混乱する場面はあったものの、1ドル360円をかろうじて保っていました。

しかし、1960年ごろから米国の国際収支の慢性的赤字が問題視され、ドルの流出と過剰なドルの累積からドル自体が弱体化しつつありました。

1971年に入ると、米国の国際収支は貿易収支が戦後はじめて赤字に転落するなどますます悪化の度を強め、1973年には世界的な通貨危機が発生、イタリア・リラが二重相場制に移行したことをきっかけに米ドルの売りが活発化しています。

米国は、景気拡大を目的とした3回の公定歩合引き下げを実施したのですが、その結果として欧州諸国との金利差が拡大し短期資金の投機的な移動を誘発、西ドイツはマルクを変動相場制に移行しました。

ニクソンショック

このような国際通貨不安が続く中で、ニクソン米大統領は1971年8月に米ドルの金交換停止、10%の輸入課徴金の賦課などを内容とする新経済政策を発表しました。

これに伴い、欧州諸国変動相場制に移行、日本も1973年4月に変動相場制に移行しています。

変動相場制の導入直後に1ドル=260円台まで円高が進みましたが、1973年秋のオイルショックで1ドル=300円近辺まで戻り(有事のドル)、1976年末頃までしばらく安定の時代となりました。

1977年になると、不況の影響で円高が進みはじめて1ドル=200円を突破、1978年末には一時1ドル=180円を突破しています。

カーター政権によるドル防衛策

その1978年末にあたる11月ですが、米カーター大統領がドル防衛策を発表しました。

ドルの防衛として、日本や西ドイツを含む先進諸国と提携し為替市場への協調介入やIMFからおよそ300億ドルの介入資金の調達、公定歩合を8.5%から9.5%へ引き上げ、預金準備率を2%引き上げることなどを宣言。

これにより、1日で10円も円安ドル高が進むなど大幅な変動が起き、数年で1ドル250円を突破しています(カーターショック)。

他にも、イラン革命の進行によるオイルショック、ソ連のアフガニスタン侵攻でドル高が加速、1980年前半は200~250円で推移することになります。

プラザ合意

このように「強いドル」を打ち出していた米経済政策ですが、今度は逆に行き過ぎたドル高に苦しむことになります。

高金利によって財政赤字が累積するとともに貿易収支の赤字も増加し、「双子の赤字」と呼ばれる状態に陥ったことで、アメリカ国内では保護主義の動きが強まってしまうのです。

ニクションショックの再発を恐れた先進各国は、自由貿易を守るためにドル安路線にはしることに合意、アメリカ、イギリス、西ドイツ、フランス、そして日本の先進5ヶ国が外国為替市場に協調介入することになりました。

1985年9月22日に行われたこの会議は、ニューヨークの「プラザホテル」で開かれたことからプラザ合意と呼ばれています。

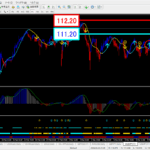

そして、合意に基づき各国がドル売りに乗り出すと、合意前に1ドル=240円台だったドル円レートは年末に1ドル=200円台へ、さらに1987年末には1ドル=120円台となり、今度は日本経済が円高不況に陥りました。

この時、日銀が低金利政策などの金融緩和を打ち出したことで不況は一時的だったのですが、投機が加速し空前の財テクブームとなり、結局は1980年代後半のバブル経済やその崩壊による長期間の景気低迷につながることとなります。

ルーブル合意

このように、プラザ合意後のドル安があまりにも急激すぎたために混乱が生じ、今度はドル急落を食い止めることが必要となりました。

1987年2月に再び主要国の大蔵大臣および中央銀行総裁がフランスのルーブル宮殿に集まり、日本の内需拡大や米国の財政赤字縮小などが合意され、為替相場については「1ドル=153円50銭」を中心とした水準に安定させる旨の声明を発表しています(ルーブル合意)。

しかし、各国の協調が十分ではなかったためドルの下落を止めることはできず、同年12月のクリスマス合意でG7の協調が再び確認されるまで、1ドル120円台の水準まで売られ続けました。

日本のバブル崩壊と円高

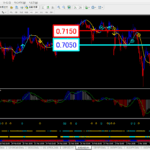

1990年に入ると、日本のバブル景気に陰りが見え始め円高が進行、1994年にはじめて1ドル=100円の大台を突破し、1995年4月19日の午前9時過ぎには79円75銭と瞬間1ドル=80円割れを記録したことが話題になりました。

このように、あまりにも急激な円高に危機感を強めた先進主要国は1995年4月にG7をワシントンD.C.で開催し、「円高・ドル安」の水準が行き過ぎであるとの声明を発表しています。

また、大蔵省が「対外投融資促進策」を打ち出すなどの円安対策を示し、為替市場でも主要各国が円売りの協調介入を実施したことから、円は同年9月には1ドル=100円水準まで値を下げ、その後はおおむね100円前後での推移が続いて今日に至ります。

FXの歴史

1998年からFXがスタート

その後、FXが誕生したのは、1998年4月に「外為法」、つまり、「外国為替及び外国貿易管理法」が改正されて、個人でも為替取引が行えるようになったのがきっかけです。

終戦後の1949年に施行された外為法では、資本の海外流出を避けるために外国との経済取引を原則として禁止しようと、外国為替公認銀行にのみ為替取引を許可する形を取っていました(為銀主義)。

その後1980年の改正によって、対外取引を「原則自由化」して貿易等に関する為替取引は認められましたが、実際に取引できるのは銀行などの金融機関だけで、銀行の外貨預金や外貨MMFを除けば、個人が為替取引を行うことはできませんでした。

ところが、経済のグローバル化や日本国内の金融業立ち遅れ感から、日本版金融ビックバンの第1弾として、改正外為法が施行されたのでした。

これにより為銀主義は撤廃され、「原則自由化」から「完全自由化」になって、現在のFXが誕生しました。

さらにFXは、インターバンク市場(銀行間市場)で行われている取引単位「100万ドル」の外国為替取引を、一般の投資家にも参加しやすいように「1万ドル」などへ小口化して、数万円程度の証拠金でも行えるようにした金融商品なのです。

アベノミクスで円安が進む

2012年12月に第2次安倍内閣が発足した際、大規模な金融緩和が必要だと主張していた安倍氏の方針を市場は織り込んでいく形で、為替は円安が進みました。

翌2013年6月、閣議決定された日本再興戦略において、①大胆な金融政策、②機動的な財政政策、③民間投資を喚起する成長戦略の「3本の矢」が示されました。

これがデフレ脱却に向けた期待へとなって、その後の円安株高の地合いへとつながっています。